Zoom sur le Mexique – Incidences des élections présidentielles de 2024

Incidences des élections présidentielles de 2024

Suite à l’élection présidentielle du 2 juin, qui a propulsé Claudia Sheinbaum à la tête du Mexique, la victoire bien plus large qu’anticipée de Morena et de ses alliés, ainsi que les perspectives d’une majorité qualifiée au Congrès - ouvrant la voie à de potentiels amendements constitutionnels souhaités par AMLO - ont perturbé le calme observé sur les marchés financiers ces derniers mois. Les valorisations reflétaient jusqu'alors l’attente d’un certain équilibre des pouvoirs. En revanche, les résultats préliminaires semblent cristalliser le désir d’AMLO d’instaurer un État à parti unique, ce qui devrait accroître la volatilité des marchés dans les semaines à venir et entraîner une hausse des coûts d’emprunt pour l’État mexicain, au moins à court terme, en attendant de nouveaux éléments sur la composition du gouvernement, la politique budgétaire et le soutien à Pemex de la part du nouveau gouvernement.

Le discours de victoire de Sheinbaum, cependant, s’est inscrit dans la lignée de sa campagne, en mettant l’accent sur l’importance des investissements directs étrangers dans un contexte d’essor du nearshoring, sur la discipline fiscale, l’autonomie de la banque centrale mexicaine, ainsi que sur la promotion des énergies renouvelables, des thématiques qui sont chères aux investisseurs.

Marin Bourgeois

Analyste Senior chez IVO Capital Partners

La vue d’IVO Capital Partners sur le Mexique

- Une continuité, mais à quel prix ? - Les grandes lignes du mandat d’AMLO sont amenées à perdurer sous Claudia Sheinbaum avec la poursuite de l’augmentation du salaire minimum, des programmes sociaux et d’infrastructures et du soutien aux entreprises étatiques. Cependant, la nouvelle administration devra évoluer avec un espace fiscal qui devient de plus en plus restreint et devra faire des choix entre dépenses sociales et soutien à Pemex.

- Vers une relation plus constructive avec le secteur privé - Claudia Sheinbaum tend à se démarquer du président sortant en appelant à réunir des capitaux publics et privés par le biais de véhicules de « co-investissements » pour financer des projets énergétiques et d’infrastructures, ce qui pourrait donner une nouvelle impulsion au nearshoring notamment via la décarbonisation de la matrice énergétique du pays.

- Le spectre d’une majorité qualifiée au Congrès, un risque qui a été sous-estimé - Principal risque identifié de l’élection, les perspectives d’une majorité des deux tiers dans les deux chambres législatives – permettant des révisions constitutionnelles – pourrait se matérialiser contre les attentes des sondages et devrait accroitre l’incertitude dans les prochains mois.

- Les grandes lignes du mandat d’AMLO amenées à perdurer avec la poursuite de l’augmentation du salaire minimum, des programmes sociaux et d’infrastructures et du soutien aux entreprises étatiques malgré un espace fiscal plus restreint

Largement vainqueure de l’élection en recueillant 59% des suffrages, Claudia Sheinbaum est une scientifique mexicaine spécialisée dans l’efficacité énergétique ; elle a été maire de Mexico City et s’inscrit dans la continuité de la politique menée par le président Lopez Obrador depuis 2018. Bénéficiant de la popularité du président sortant, elle a axé sa campagne sur la poursuite des réformes sociales engagées sous le gouvernement sortant, avec notamment le développement des aides sociales et l’augmentation du salaire minimum : ce dernier est passé de 2,652 MXN (156$) par mois en 2018 à 7,468MXN (441$) en 2024, plaçant le Mexique à la 6ème place à ce jour en Amérique du Sud, contribuant à réduire le nombre de mexicains vivant sous le seuil de pauvreté de 52 à 47 millions selon les statistiques nationales. A l‘image de son prédécesseur, qui a conduit de grands projets d’infrastructures surtout dans le sud du pays, tels que le train MAYA (28$ Mrd) dans la péninsule du Yucatan et parfois discutable économiquement comme la construction de la raffinerie Dos Bocas (16$ Mrds), Claudia Sheinbaum prévoit aussi de continuer ou d’initier de grands projets de modernisation d’infrastructures, alors que le pays souffre d’un manque criant d’infrastructures. Enfin, le ministre des Finances, Rogelio Ramirez de la O, que Sheinbaum envisagerait de reconduire à ce poste en cas de victoire, a récemment affirmé que le gouvernement continuerait à soutenir financièrement Pemex.

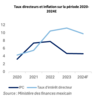

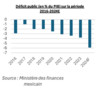

Le Mexique est un pays historiquement responsable fiscalement, et AMLO s’est révélé être un président très conservateur durant la période COVID : les dépenses sont restées mesurées, au contraire d’autres pays qui ont dépensé sans compter durant les deux années de pandémie. De plus, le pays a maintenu une politique monétaire orthodoxe avec des taux réels largement positifs : BANXICO a de fait été l’une des premières banques centrales au monde à remonter ses taux d’intérêt après le COVID. En outre, la position externe du pays est très solide, le pays affichant un déficit de la balance courante largement inférieur à la moyenne des pays émergents, facilement financé par les investissements directs à l’étranger et les transferts de fonds des ressortissants à l’étranger, que le pays maintient à un niveau élevé.

Claudia Sheinbaum n’a a priori pas prévu de se démarquer de cette ligne budgétaire et monétaire. Selon ses dires, elle continuera de faire progresser la politique sociale mexicaine et d’investir dans de grands projets d’infrastructures, tout en maintenant une approche fiscale responsable. Elle défend en ces termes ses choix budgétaires à venir : « il y aura suffisamment de fonds pour les programmes sociaux à venir et pour les projets que nous avons proposés (…) il y aura de la sensibilité dans l’utilisation des fonds publics ».

Néanmoins, la nouvelle administration sera confrontée à des défis économiques immédiats. On observe notamment une accélération de la dépense publique en 2024, avec en ligne de mire les élections présidentielles. Le déficit est attendu à -5.9% selon les prévisions du ministère des finances, un plus haut depuis les années 1980, aggravant la dynamique sur la dette publique mexicaine. De son coté, Claudia Sheinbaum est restée vague sur ses projets fiscaux. Elle a écarté l’idée de toute réforme fiscale d’envergure, affirmant qu’elle augmenterait les recettes publiques en optimisant l’efficacité de la collecte fiscale. Il est toutefois peu probable que cela suffise à stabiliser le ratio dette publique sur PIB au cours du prochain mandat présidentiel, ce qui pourrait mettre en danger la notation de sa dette souveraine à moyen terme. La marge de manœuvre budgétaire restreinte implique que le soutien à Pemex pourra probablement être réduit, au profit des programmes sociaux.

Le nearshoring, un enjeu de taille pour l’avenir économique du pays – vers une plus grande participation des acteurs privées dans des investissements clés pour l’attractivité du pays sous Sheinbaum

Depuis 2022, l’économie mexicaine a eu tendance à surprendre à la hausse les investisseurs, supportée par le phénomène de relocalisation des chaînes de productions américaines et étrangères, aussi appelé « nearshoring ». Au-delà de son évidente proximité géographique avec les Etats-Unis et l’existence d’accords commerciaux depuis plus de 30 ans qui offrent un cadre stable à l’investissement – l’ALENA, relabelisé USMCA dans sa plus récente version et qui accroît les exigences en matière de contenu produit localement pour bénéficier d’avantages fiscaux, le pays a su jusqu’ici capitaliser sur une conjonction de plusieurs facteurs ayant rebattu les cartes des chaînes d’approvisionnement au niveau mondial.

En premier lieu, le pays a su tirer profit de l’érosion de la compétitivité de la Chine où les coûts de la main d’œuvre ont augmenté significativement au cours des dernières années et sont désormais actuellement 19% moins chers au Mexique selon le cabinet de conseil Novalink, malgré l’augmentation spectaculaire du salaire minimum sous le mandat d’AMLO. Cette différence de compétitivité a été amplifiée par la guerre commerciale que se livrent les Etats-Unis et la Chine depuis 2018, qui a servi de détonant avec l’instauration de nombreux tarifs douaniers entre les deux pays (les droits de douane américains sur les exportations chinoises ont augmenté de 3.1% en janvier 2018 à 19.3% en janvier 2023) ainsi que par de multiples perturbations et pénuries, comme l’augmentation du coût du transport maritime entre les Etats-Unis et la Chine. L’indice Freightos pour les conteneurs de 40 pieds montre ainsi une envolée du prix du freight de l’ordre de +212% depuis le début de l’année à la fin mai entre la Chine et la cote ouest américaine.

Le phénomène du nearshoring, encore à ses balbutiements il y a deux ans, commence à prendre de l’ampleur dans les chiffres de l’économie mexicaine. Ainsi, le Mexique est devenu il y a peu le premier partenaire commercial et principal pays exportateur vers les Etats Unis, devant le Canada et la Chine. L’investissement des secteurs publics et privés progresse et a été un important moteur de la croissance supérieure que le Mexique a connue ces derniers trimestres (avant la normalisation observée sur les premiers mois de 2024), pour représenter près de 25% du PIB, soit la part la plus importante depuis plus de 20 ans. Enfin, les investissements directs à l’étranger ont atteint des niveaux records sur 2023 (36$Mrds), provenant jusqu’ici d’entreprises déjà présentes au Mexique depuis des années qui ont investi pour étendre leurs activités, alors que la part des nouveaux investissements dans les investissements directs à l’étranger devrait croître significativement après l’annonce de plusieurs larges projets , comme la gigafactory de Tesla – projet estimé à 5$ Mrds.

La nouvelle administration devra relever le défi de mettre en œuvre les réformes structurelles indispensables pour tirer pleinement parti de cette nouvelle stratégie de relocalisation, après des années de sous-investissements du secteur privé dans l’énergie principalement en raison des politiques énergétiques étatistes d’AMLO et d’un manque toujours important d’infrastructures soutenant notamment la thématique du nearshoring. Claudia Sheinbaum tend ici à se démarquer du président actuel par ses propositions, en appelant à réunir des capitaux publics et privés par le biais de véhicules de co-investissement pour financer des projets énergétiques et d’infrastructures, sans donner plus de détails. Parmi les grands projets au programme de la candidate, se trouve notamment un plan d’investissement de $13.6Mrds d’ici à 2030 pour financer les infrastructures électriques du pays, avec un accent mis sur la transition énergétique, alors que le pays a un besoin criant de décarboniser son mix énergétique afin de mieux répondre aux besoins des industriels s’installant dans le pays.

Les élections aux États-Unis seront inévitablement à surveiller et auront un impact sur les dynamiques du nearshoring, notamment à l'approche de la période de renégociation de l’USMCA qui débutera en 2026. Les États-Unis pourraient être tentés d'introduire des régulations plus contraignantes, alors que le Mexique devient progressivement une plateforme pour les entreprises chinoises souhaitant exporter vers les États-Unis.

Le spectre d’une majorité qualifiée, plus grande incertitude de l’élection, semble se matérialiser et a alimenté la volatilité sur les marchés financiers

Au cours de élections du 2 juin, les Mexicains ont voté également pour le Congrès, comme pour les gouverneurs et les maires ; ce ne sont pas moins de 20 375 mandats politiques qui sont renouvelés à cette occasion. Alors qu’AMLO a gouverné le pays avec une majorité simple dans les deux chambres ces dernières années, ce qui lui a permis de contrôler le budget et d’adopter des législations secondaires sans pouvoir pour autant modifier la constitution mexicaine, les résultats préliminaires révèlent contre toute attente que Morena et sa coalition serait en passe d’obtenir la majorité qualifiée dans la Chambre des députés et de s’en approcher de peu au Sénat.

Morena et ses alliés pourraient être tentés d'approcher le parti social-démocrate MC - outsider aux élections présidentielles avec 10% des suffrages - afin de faire avancer un programme qui pourrait inclure des amendements constitutionnels que le président AMLO n'a pas été en mesure d'apporter au cours de son mandat de six ans. D’autant plus que le parti social-démocrate MC a flirté avec Morena au Congrès au cours des sessions actuelles, ce qui suggère un risque matériel d’alliance au sein de la prochaine administration. Cela pourrait permettre au parti au pouvoir d’aller de l’avant avec les 20 propositions d’AMLO visant à modifier la Constitution mexicaine et ainsi de revenir entre autres sur la réforme de 2014 de libéralisation des marchés de l'énergie, de réduire l'indépendance de la Cour suprême et des autorités électorales, ainsi que d'éliminer certains régulateurs.

A noter également que le président sortant disposerait également de quelques semaines pour faire voter des lois qu’il n’a pu faire passer avec une majorité simple, entre le 1er septembre - date de la prise de fonction du nouveau congrès - et la prise de fonction de Claudia Sheinbaum, en octobre.

L’univers des corporates mexicains est globalement bien armé pour parer à la volatilité émanant de l’élection, notamment en raison de faibles leviers d’endettement et d’une liquidité suffisante pour faire face aux prochaines maturités et au risque de refinancement. Le Mexique représente la 3ème destination de nos investissements dans notre fonds IVO Fixed Income, soit 6,9% du fonds pour un rendement au pire de 11,0% en dollars. Nous avons un attrait particulier pour les obligations d’entreprises qui possèdent des actifs tangibles, opérant principalement dans le secteur de l’industrie et des centres de données, secteurs représentant respectivement 36% et 32% de notre exposition au Mexique et tirant directement bénéfice des dynamiques de nearshoring.

*Nearshoring : il s’agit de délocaliser une activité économique dans une zone proche, soit une autre région soit un pays limitrophe, afin de bénéficier de gains de productivité sans subir les aléas de l’offshoring. Typiquement, la perte d’intérêt pour les délocalisations en Asie (et particulièrement en Chine) a provoqué des relocalisations en Amérique Centrale et du Sud ; le Mexique bénéficie à plein de ce mouvement d’offshoring.

*UMSCA : Accord de libre-échange signé en 2018 entre les Etats Unis, le Mexique et le Canada ; il fait suite à l’ALENA.

Sources : IEA, AFP, Bloomberg, JP Morgan, IVO Capital Partners, The US-China Business Council, la presse.ca, le Monde le Figaro.fr https://www.cairn.info/revue-pouvoirs-2019-4-page-141.htm, Ministère des Finances mexicain, Peterson Institute for International Economics (PIIE)