L’analyse de Jeremy Landau sur le marché de la dette émergente, terra incognita pour les ETF

La vision d’IVO Capital Partners

- Les ETF: Une révolution dans l’investissement, mais des difficultés à s’imposer sur le marché obligataire : Introduits pour la première fois en 1990, les Exchange-Traded Funds (ETF) ont révolutionné le paysage de l’investissement en offrant un accès économique à la diversification des fonds communs de placement, à la négociabilité semblable à celle des actions, à la réplication des rendements et à une exposition à des classes d’actifs spécifiques. Initialement centrés sur les actions, les ETF se sont étendus aux produits obligataires au début des années 2000, portant le marché mondial des ETF à près de 12 000 milliards de dollars d’actifs sous gestion (AUM) en 2024. Cependant, les ETF obligataires ont eu du mal à pénétrer significativement le marché, représentant systématiquement seulement un cinquième du total des AUM des ETF.

- Des inefficacités structurelles limitent l’adoption des ETF dans la dette des marchés émergents : Dans la dette des marchés émergents (EM), seulement 2 % des actifs sont gérés via des ETF, ce qui souligne leur adoption limitée dans cette classe d’actifs. Les inefficacités structurelles inhérentes à la dette EM, combinées aux contraintes des ETF, entravent leur capacité à gérer efficacement le risque de crédit et à générer des rendements. Les défis incluent une exposition forcée aux grands émetteurs de dette et aux crédits peu attractifs, un accès inexistant aux nouvelles émissions, ainsi que des contraintes de liquidité. Malgré leur attrait en tant que solution d’investissement à faible coût, ces limitations ont conduit les ETF à sous-performer systématiquement par rapport à leurs indices de référence et aux gestionnaires actifs.

- La supériorité de la gestion active sur les ETF dédiés à la dette des marchés émergents: Dans l’univers de la dette des marchés émergents, les stratégies de gestion active s’affirment comme une alternative bien plus adaptée que les ETF dédiés à cette classe d’actifs. Elles offrent une flexibilité accrue dans les choix d’investissement, un accès privilégié à des opportunités de rendement souvent inaccessibles aux ETF, ainsi qu’une expertise spécialisée indispensable pour évoluer dans des marchés complexes et moins efficients.

Source : Bloomberg et IVO Capital Partners. Les ETFs d’obligations des marchés émergents sont composés des 20 principaux ETFs sectoriels listés à la page 3. Les rendements moyens et le ratio de frais sont des moyennes pondérées par la capitalisation boursière pour les ETFs et par la taille des fonds pour les gestionnaires actifs de dette des marchés émergents. Les gestionnaires actifs de dette des marchés émergents sont principalement des fonds de dette d’entreprise et incluent : Abrdn SICAV I - Emerging Markets Corporate Bond Fund, Aviva Investors Emerging Markets Corporate Bond Fund, BlackRock Global Funds - Emerging Markets Corporate Bond, Edmond de Rothschild Fund - Emerging Credit Fund, Goldman Sachs Emerging Markets Corporate Bond Portfolio, JPMorgan Funds - Emerging Markets Corporate Bond Fund, Ninety One Global Strategy Fund - Emerging Markets Corporate Debt Fund, Pictet - Emerging Corporate Bonds, Vontobel Fund - Emerging Markets Corporate Bond et IVO Emerging Markets Corporate Debt. Données au 16 janvier 2025.

Introduction

Chez IVO Capital Partners, en tant que gérant d’actifs spécialisé dans la dette EM, nous observons une dynamique intéressante : bien que cette classe d’actifs continue d’attirer des investisseurs privilégiant une approche de gestion active, l’attrait initial des ETF par rapport aux stratégies actives reste fort pour les investisseurs qui débutent dans ce domaine ou recherchent des alternatives pour y participer. En principe, les ETF sont conçus pour offrir une exposition à faible coût à des classes d’actifs spécifiques. Bien que leurs avantages puissent sembler attrayants au premier abord, ces instruments s’accompagnent de compromis significatifs, en particulier dans le domaine des obligations et plus précisément dans la dette des marchés émergents.

Notre analyse approfondie des ETF passifs et actifs sur la dette EM révèle que ces véhicules ne parviennent souvent pas à atteindre leurs objectifs déclarés, les rendant moins efficaces que les fonds gérés activement pour les investisseurs cherchant à accéder aux marchés de la dette émergente.

Dans cette note, nous mettons en évidence les principales limitations des ETF sur la dette EM (en nous concentrant principalement sur les ETF passifs, car les ETF actifs ne représentent qu’un petit segment du marché) et présentons des preuves soutenant notre point de vue selon lequel ils ne constituent pas un outil adéquat pour accéder efficacement au marché de la dette des marchés émergents. En outre, nous démontrons pourquoi la gestion active, qui est au cœur de l’approche d’investissement d’IVO Capital Partners, reste une stratégie hautement efficace pour générer de l’alpha par rapport aux ETF, notamment dans des classes d’actifs complexes et spécialisées.

Un manque d’engouement pour les ETF dans l’obligataire

Les ETF sont apparus dans les années 1990 et ont été conçus pour combiner les avantages de diversification des fonds communs de placement avec la négociabilité des actions, tout en offrant un accès à faible coût à diverses classes d’actifs. Cette innovation financière a rapidement gagné en popularité. Selon Morningstar, le marché mondial des ETF est désormais évalué à environ 12 000 milliards de dollars (2024).

Initialement axé sur les actions, le marché s’est élargi au début des années 2000 pour inclure les ETF obligataires, représentant 1 700 milliards de dollars d’actifs nets à la fin de 2024. Ces produits ont transformé l’investissement obligataire en offrant un accès transparent, liquide et économique à des portefeuilles obligataires diversifiés. Ces ETF séduisent les investisseurs recherchant des revenus, de la stabilité et de la flexibilité. Morningstar indique que, rien qu’aux États-Unis, les ETF et les stratégies passives représentaient 60 % des actifs en actions gérés par des tiers en 2024, contre seulement 20 % en 2011.

Cependant, malgré leurs avantages annoncés, les ETF obligataires ont eu du mal à conquérir une part de marché plus importante, représentant constamment seulement un cinquième des actifs totaux sous gestion des ETF. En outre, dans la dette des marchés émergents, les ETF ne représentaient que 2,5 % de la taille globale du marché, estimée par Goldman Sachs à environ 1 200 milliards de dollars (en excluant les obligations souveraines locales des EM, qui constituent désormais une classe d’actifs de 7 000 milliards de dollars).

Graphique 1

La croissance impressionnante des ETF principalement alimentée par les actions, de 2008 à 2023

Source: Morningstar. Données au 31 décembre 2024.

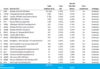

Le manque d’intérêt des investisseurs se reflète dans l’offre actuelle limitée et insuffisante d’ETF sur la dette des marchés émergents (voir Graphique 2). Environ 50 % des actifs sous gestion dans les ETF de dette EM sont concentrés dans un seul véhicule. Les 5 plus grands ETF (chacun gérant plus d’un milliard de dollars) appliquent des frais que nous considérons relativement élevés, allant de 20 à 50 points de base, et se concentrent principalement sur la dette souveraine. Les ETF actifs dans la catégorie de la dette EM ne représentent que 2 % des actifs totaux, soit environ 600 millions de dollars. Leur adoption limitée s’explique par plusieurs facteurs, notamment des frais plus élevés (en moyenne 0,64 %) et des spreads bid/ask plus larges, atteignant près de 0,75 %, contre moins de 0,1 % pour les principaux ETF passifs.

Graphique 2

Aperçu des ETF sur la dette des marchés émergents – Classés par taille (en millions de dollars)

Source : Bloomberg, J.P. Morgan et IVO Capital Partners. Données au 31 décembre 2024.

Graphique 3

Profil des ETF sur la dette des marchés émergent

Source : Bloomberg, J.P. Morgan et IVO Capital Partners. Données au 31 décembre 2024.

L’inadéquation structurelle des ETF face aux spécificités de la dette des marchés émergents

Comme mentionné précédemment, depuis leur introduction au début des années 2000, l’intérêt limité suscité par les ETF obligataires, en particulier dans la dette des marchés émergents (EM), met en évidence les désavantages structurels persistants de ces instruments financiers pour accéder à ce marché spécifique. Ces limitations, telles qu’une flexibilité d’investissement restreinte et un potentiel de rendement ajusté au risque relativement faible, entravent leur capacité à exploiter pleinement les opportunités du marché et à surperformer les gestionnaires actifs :

- Les ETF manquent de gestion active du risque de crédit et sont fortement exposés aux grands émetteurs de dette

Les ETF passifs, qui représentent la grande majorité des ETF de dette EM, détiennent des obligations sans analyse active ni évaluation des risques, conservant généralement une obligation jusqu’à son défaut. Le principal facteur déterminant le poids d’un émetteur dans un indice est sa taille, bien qu’il n’existe pas de corrélation forte entre la taille d’une entreprise et son risque de défaut.

Un exemple notable dans les marchés émergents est celui du promoteur immobilier chinois Evergrande. En 2020, Evergrande était l’un des plus grands émetteurs de dette en dollars américains au monde, mais il a finalement fait défaut. Cela illustre que des pondérations importantes dans les indices peuvent être exposées au risque de défaut, soulignant pourquoi les ETF ne sont peut-être pas adaptés à la classe d’actifs crédit.

Cela contraste fortement avec les actions, où les marchés ont de plus en plus adopté une logique de “winner-takes-all”, où les poids importants dans les indices représentent souvent les meilleures performances. Dans le crédit des marchés émergents, une telle tendance n’existe pas. Au contraire, un émetteur High Yield avec une dette croissante année après année est souvent un signal d’alarme, comme le montre le cas d’Evergrande avec ses 100 milliards de dollars de dette.

Cette différence fondamentale est l’une des raisons pour lesquelles nous pensons que les ETF ne sont pas adaptés à notre classe d’actifs, où une analyse approfondie du crédit et une gestion active des risques sont essentielles pour naviguer dans les risques et identifier des opportunités d’investissement attractives.

- Les ETF sont fortement exposés à des crédits peu attractifs avec des dynamiques risque-rendement discutables

Un exemple notable est Taiwan Semiconductor Manufacturing Company (TSMC), la plus grande position de l’indice J.P. Morgan CEMBI BD (2,57 %). Située à Taïwan, cette entreprise offre actuellement un spread moyen de moins de 50 points de base par rapport aux bons du Trésor américain. Après prise en compte des frais des ETF, le rendement est équivalent à celui des bons du Trésor, apportant peu ou pas de valeur ajoutée. De plus, TSMC est l’une des entreprises les mieux notées de l’indice, mais elle porte un risque géopolitique significatif.

Cette situation rappelle des leçons tirées d’événements passés dans cette classe d’actifs. Par exemple, fin 2021, les émetteurs russes représentaient environ 2,5 % de l’indice CEMBI BD, avec un écart moyen de 253 points de base, inférieur à la moyenne de l’indice de 318 points de base à l’époque. Suite à la guerre et aux sanctions, les obligations russes ont été retirées de l’indice avec une valorisation nulle, entraînant des pertes importantes pour les investisseurs en ETF.

En revanche, notre fonds phare, le fonds IVO EM Corporate Debt, n’avait aucune exposition à la Russie, car nous avions évalué le profil risque-rendement et déterminé qu’il offrait un potentiel limité tout en présentant des risques importants. Cette capacité à exercer une flexibilité géographique est, selon nous, essentielle pour créer de la valeur supplémentaire et naviguer efficacement dans les incertitudes géopolitiques accrues d’aujourd’hui — en particulier à la lumière des dynamiques mondiales changeantes, comme le retour de Donald Trump à la présidence des États-Unis.

- Les ETF n’ont pas accès à la « prime des nouvelles émissions »

Une autre source potentielle d’alpha que les ETF manquent est la « prime des nouvelles émissions » disponible sur le marché primaire des obligations, accessible uniquement aux gestionnaires actifs. Les ETF ne peuvent pas participer aux marchés primaires, où des obligations ou des titres de dette nouvellement émis sont vendus directement par les émetteurs. Cette limitation empêche les ETF d’intégrer les opportunités d’investissement les plus récentes et potentiellement attractives dans leurs portefeuilles.

Les nouvelles émissions primaires offrent souvent des investissements intéressants grâce à la « prime des nouvelles émissions », qui peut inclure des rendements plus élevés, de meilleures conditions ou des profils de crédit améliorés par rapport aux obligations existantes. En n’ayant pas accès à ces opportunités, les ETF sur la dette des marchés émergents renoncent à la possibilité de capturer ces rendements potentiellement plus élevés, ce qui entraîne une performance sous-optimale des portefeuilles.

Les fonds d’IVO Capital Partners, en revanche, participent activement au marché primaire, tirant parti des nouvelles opportunités d’investissement tout en renforçant les positions existantes du portefeuille. Notre équipe d’investissement effectue des revues continues des nouvelles émissions primaires, tant d’émetteurs établis que d’émetteurs émergents. En plus de nos relations solides et de longue date avec les banques émettrices, la taille de nos fonds, y compris l’IVO EM Corporate Debt, avec 800 millions d’euros d’encours, nous permet d’obtenir des allocations privilégiées sur de nouvelles émissions à des prix attractifs, offrant un potentiel de hausse. Cet avantage stratégique nous permet de générer de l’alpha et de délivrer des performances supérieures.

- Les mécanismes inefficaces des ETF pour naviguer sur des marchés moins liquides

Le processus de création et de rachat, central au fonctionnement des ETF et essentiel pour aligner leur prix de marché avec leur valeur liquidative (NAV), est fondamentalement inadapté pour accéder aux marchés obligataires, en particulier à la dette d’entreprise des marchés émergents (voir Annexe A). Cela s’explique par la liquidité plus faible, l’efficacité réduite et la fragmentation accrue de ces marchés.

Contrairement aux actions, où chaque émetteur est représenté par un titre principal unique, les marchés obligataires incluent plusieurs instruments par émetteur. Par exemple, l’indice J.P. Morgan CEMBI BD comprend environ 750 émetteurs, mais plus de 1 800 titres. Cette fragmentation peut avoir un impact significatif sur la liquidité, en particulier en période de tension sur les marchés.

Alors que les investisseurs en fonds communs peuvent effectuer des transactions à la NAV quotidiennement, les investisseurs en ETF peuvent subir des décotes importantes. Bloomberg a rapporté qu’au cours de la crise du COVID-19, les ETF obligataires ont été négociés avec des décotes impressionnantes par rapport à leur NAV, ce que certains ont qualifié de « boucle fatale d’illiquidité » : en 2020, environ 70 ETF obligataires ont été négociés avec des décotes dépassant 5 % de leur NAV, et 16 ont enregistré des décotes dépassant 10 %. Cela met en évidence les coûts significatifs liés à la recherche de liquidité pendant des périodes de crise et de dysfonctionnements des marchés.

Des performances décevantes confirment les insuffisances des ETF pour accéder aux marchés de la dette des marchés émergents

En raison des principales contraintes structurelles mentionnées précédemment, les ETF sur la dette des marchés émergents ont constamment sous-performé à la fois par rapport à leurs indices de référence et aux gestionnaires actifs spécialisés dans la dette EM sur le long terme.

- Sous-performance par rapport aux indices / benchmarks EM

Graphique 4

Rendements cumulés moyens des ETF sur la dette des marché émergents comparés aux indices / benchmarks EM (en USD)

Source : Bloomberg et IVO Capital Partners. Les ETFs d’obligations des marchés émergents sont composés des 20 principaux ETFs sectoriels listés à la page 3. Les rendements moyens et le ratio de frais sont des moyennes pondérées par la capitalisation boursière. L’indice Bloomberg Emerging Markets Hard Currency Aggregate est un indice de référence phare pour les obligations des marchés émergents en devises fortes, incluant des obligations libellées en USD émises par des émetteurs souverains, quasi-souverains et corporatifs des marchés émergents. L’indice Bloomberg EM USD Aggregate : Sovereign suit les obligations à taux fixe et flottant libellées en dollars américains émises par les gouvernements des marchés émergents. Données au 16 janvier 2025.

Les ETF ont été initialement conçus pour offrir aux investisseurs un accès à faible coût à des classes d’actifs spécifiques, avec l’objectif de reproduire fidèlement les rendements de leurs actifs sous-jacents. Cependant, comme le montre le Graphique 4, les ETF sur la dette des marchés émergents n’ont pas tenu cette promesse. Sur plusieurs périodes, ils ont systématiquement sous-performé par rapport à leurs indices de référence obligataires EM, ce qui remet en question leur efficacité à fournir des rendements économiques similaires à ceux des indices de référence.

- ETF sur la dette des marchés émergents : Couts réduits, mais valeur limitée

Graphique 5

Rendements cumulés moyens des ETF sur la dette des marchés émergent comparés aux gestionnaires actifs (en USD)

Source : Bloomberg et IVO Capital Partners. Les ETFs d’obligations des marchés émergents sont composés des 20 principaux ETFs sectoriels listés à la page 3. Les rendements moyens et le ratio de frais sont des moyennes pondérées par la capitalisation boursière pour les ETFs et par la taille des fonds pour les gestionnaires actifs de dette des marchés émergents. Les gestionnaires actifs de dette des marchés émergents sont principalement des fonds de dette d’entreprise et incluent : Abrdn SICAV I - Emerging Markets Corporate Bond Fund, Aviva Investors Emerging Markets Corporate Bond Fund, BlackRock Global Funds - Emerging Markets Corporate Bond, Edmond de Rothschild Fund - Emerging Credit Fund, Goldman Sachs Emerging Markets Corporate Bond Portfolio, JPMorgan Funds - Emerging Markets Corporate Bond Fund, Ninety One Global Strategy Fund - Emerging Markets Corporate Debt Fund, Pictet - Emerging Corporate Bonds, Vontobel Fund - Emerging Markets Corporate Bond et IVO Emerging Markets Corporate Debt. Données au 16 janvier 2025.

Un des arguments principaux en faveur des ETF pour les investisseurs est leur rapport coût-efficacité. Selon notre analyse, le ratio moyen des frais pour tous les ETF sur la dette des marchés émergents, qu’ils soient passifs ou actifs, est de 35 points de base, contre 80 points de base pour les fonds actifs spécialisés dans la dette EM. Bien que les ETF soient généralement (un peu) moins coûteux, cet avantage en termes de coûts devient négligeable lorsqu’on examine les rendements historiques des gestionnaires actifs.

Comme l’illustre le Graphique 5, les gestionnaires actifs de dette EM, y compris le fonds IVO EM Corporate Debt, ont systématiquement surperformé les ETF sur plusieurs périodes. Sur une période de cinq ans, l’investisseur moyen en ETF sur la dette EM aurait économisé 65 points de base par an en frais par rapport à notre fonds IVO, mais aurait perdu 25 % de performance cumulée. Cette surperformance constante montre clairement que les économies de coûts offertes par les ETF ne compensent pas la valeur générée par une gestion active avec des frais plus élevés.

Conclusion

Bien que les ETF aient gagné en popularité comme moyen économique d’accéder à diverses classes d’actifs, telles que les actions, ils peinent à s’imposer sur le marché obligataire en raison de lacunes structurelles importantes. Notre analyse approfondie du marché des ETF sur la dette EM révèle que ces véhicules, qu’ils soient passifs ou actifs, sont mal adaptés pour naviguer sur des marchés moins liquides, moins efficients et plus complexes comme celui de la dette des marchés émergents.

Leur promesse de coûts réduits ne compense pas leur sous-performance constante par rapport aux indices de référence et aux gestionnaires actifs comparables. De plus, les ETF présentent des inconvénients notables par rapport aux fonds gérés activement, tels que le fonds IVO EM Corporate Debt. En nous appuyant sur notre équipe d’investissement expérimentée, un cadre de recherche fondamentale robuste, une expertise locale approfondie, des outils analytiques avancés et une gestion active des risques, nous sommes mieux équipés pour gérer les risques, exploiter les opportunités d’investissement et générer de l’alpha sur les marchés de la dette EM.

IVO Capital Partners Focus

Chez IVO Capital Partners, nous sommes convaincus que la supériorité de la gestion active par rapport aux ETF dans la dette des marchés émergents souligne le rôle essentiel du facteur "humain" dans la navigation sur des marchés opaques et moins efficients.

Notre équipe d’investissement se compose de 4 gérants, 7 analystes dont un spécialiste ESG et 1 trader dédié à l’exécution.

Notre équipe d’analystes crédit est responsable de l’identification, de la recherche et de l’évaluation des opportunités d’investissement dans des titres liés au crédit, suivant un processus de recherche fondamentale rigoureux qui reflète notre philosophie d’investissement et qui a été perfectionné au fil des années. La couverture analytique repose sur un modèle sectoriel et géographique, permettant d’exploiter efficacement une expertise approfondie. Étant donné la diversité de notre univers d’investissement, couvrant plusieurs zones géographiques, la connaissance locale constitue un atout crucial pour identifier et gérer les opportunités dans une large gamme de juridictions.

En plus de l’anglais et du français, plusieurs membres de l’équipe parlent couramment l’espagnol, le portugais et le mandarin, ce qui nous permet d’intégrer des perspectives locales, de naviguer dans les régulations régionales et de dialoguer directement avec les équipes de direction des entreprises.

Compte tenu de l’illiquidité relative des obligations des marchés émergents, une exécution (« trade execution ») de haute qualité est une composante critique de notre processus d’investissement dans cette classe d’actifs. La capacité de trouver des liquidités obligataires efficacement, à tout moment, est primordiale. Notre desk d’exécution dédié et expérimenté nous permet de tirer parti de nos analyses fondamentales de haute qualité grâce à des stratégies d’exécution réactives et de premier ordre, via un vaste réseau de contreparties.

Par ailleurs, la récente résurgence du marché des nouvelles émissions a renforcé l’importance de ce réseau dans notre stratégie. En plus de nos relations solides et de longue date avec les banques émettrices, la taille de nos fonds, y compris l'IVO EM Corporate Debt, avec 800 millions d'euros d’encours, nous permet d'obtenir des allocations privilégiées sur de nouvelles émissions à des prix attractifs, offrant un potentiel de hausse. Cet avantage stratégique nous permet de générer de l'alpha et de délivrer des performances supérieures.

En conclusion, nous estimons que la structure et l’expertise de notre équipe d’investissement, combinées à un processus de recherche fondamentale rigoureux, nous positionnent idéalement pour identifier efficacement de nouvelles opportunités, gérer les risques et générer de l’alpha dans la dette d’entreprise des marchés émergents.

DISCLAIMER CE DOCUMENT NE CONSTITUE PAS UN CONSEIL FINANCIER : les informations contenues dans ce document et sont pas destinées à être comprises ou interprétées comme des conseils financiers. Il a été partagé uniquement à des fins d’information, il ne constitue pas une publicité et ne doit pas être interprété comme une sollicitation, une offre, une invitation ou une incitation à acheter ou à vendre des titres ou des instruments financiers connexes dans quelque juridiction que ce soit. CONFIDENTIALITÉ : les informations sont strictement confidentielles et ne peuvent être reproduites, redistribuées, divulguées ou transmises à toute autre personne, directement ou indirectement. Vous ne pouvez pas copier, reproduire, distribuer, publier, afficher, exécuter, modifier, créer des œuvres dérivées, transmettre ou exploiter de quelque manière que ce soit un tel contenu, ni distribuer une partie de ce contenu sur un réseau, y compris un réseau local, le vendre ou l’offrir à la vente, ou utiliser ce contenu pour construire tout type de base de données.

IVO Capital Partners │Société par action simplifiée au capital de 250 000 € Siège social │ 61-63 Rue des Belles Feuilles, 75016 Paris │ 753 107 432 000 35 RCS Paris │N° TVA : FR 54 753107432

Annexe A

Retour sur les fondamentaux

Comprendre le mécanisme de négociation des ETF est essentiel, car il existe des limites notables concernant les ETF obligataires, en particulier ceux impliquant des titres moins liquides, comme les obligations d’entreprises des marchés émergents.

Au cœur du fonctionnement d’un ETF se trouve le processus de création et de rachat (creation / redemption), un mécanisme conçu pour aligner le prix du marché de l’ETF sur sa valeur liquidative (voir le graphique 6 ci-dessous). Ce processus fait intervenir des participants autorisés (PA) - de grandes institutions financières telles que Citadel Securities, Jane Street et Flow Traders - qui agissent comme intermédiaire. Lors du processus de création, les PA fournissent à l’émetteur un panier d’obligations reflétant les actifs de l’ETF en échange de nouvelles parts d’ETF. Ces parts sont ensuite vendues sur le marché pour répondre à la demande des investisseurs et éviter que le prix ne dépasse la VL. Inversement, lors du processus de rachat, les PA achètent des parts d’ETF sur le marché et les retournent à l’émetteur en échange des obligations sous-jacentes, réduisant ainsi l’offre de parts et ramenant le prix en ligne avec la VL.

Graphique 6

Processus de Creation/Redemption

Source: IVO Capital et Financial Times.

Graphique 7

Les obligations EM se négocient par la voix Une image contenant texte, diagramme, ligne, Tracé Description générée automatiquement

Source: Flow Traders Data (2023).

Ce processus, généralement effectué en nature (en utilisant des titres plutôt que des liquidités), améliore la liquidité et contribue à minimiser les coûts, même sur les marchés obligataires moins liquides. Cependant, la liquidité des obligations sous-jacentes reste un facteur critique. Les titres obligataires, en particulier les obligations HY ou celles des marchés émergents, présentent souvent une liquidité plus faible, ce qui complique le processus de création et de rachat. Par exemple, les écarts bid-ask sur les obligations d’entreprises des marchés émergents peuvent dépasser 2 points.

Une raison technique clé expliquant le succès des ETF sur les marchés actions et les segments obligataires plus liquides (comme les marchés des obligations d’État) est l’« électronification » généralisée des transactions dans ces classes d’actifs. Comme illustré dans le graphique 7, la majorité des transactions sur les produits actions et les principales obligations d’État se font désormais de manière électronique.

En revanche, d’autres segments des marchés de crédit, tels que les obligations des marchés émergents, restent toujours majoritairement (90 %) traités à la voix ou par messagerie. Ce processus manuel de négociation joue un rôle crucial, permettant aux traders humains, au sein de gestionnaires actifs, de mieux négocier des écarts bid-ask que ceux initialement proposés par les brokers. Ainsi, l’absence de négociation électronique sur les obligations des marchés émergents freine considérablement l’automatisation du processus de création des ETF, le rendant plus complexe, inefficace et lent.

En conséquence, les ETF qui suivent des indices composés de titres moins liquides, comme les obligations d’entreprises des marchés émergents, sont sujets à des mécanismes de négociation encore inefficaces et à des écarts entre leur VL et leur prix de marché — des limites inhérentes déjà explorées dans cette note.